Intern avkastning hva er det for, beregning og eksempler

- 4205

- 197

- Anders Mathisen

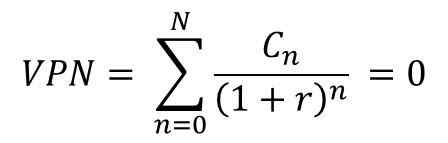

De Internt avkastning (IRR) er en indikator som brukes i kapitalbudsjettet for å estimere ytelsen til de sannsynlige investeringene. Det er fradragsraten som har sin opprinnelse at netto nåverdi (VPN) for den totale kontantstrømmen til et spesifikt prosjekt er lik null.

Begrepet "intern" refererer til det faktum at beregningen av denne satsen utelukker eksterne faktorer, for eksempel inflasjon, kapitalkostnader eller forskjellige økonomiske risikoer.

Kilde: Pixabay.com

Kilde: Pixabay.com For en renteinvestering der pengene bare blir satt inn en gang, blir interessene til dette innskuddet betalt til investoren til en spesifikk rente hver tidsperiode. Hvis det opprinnelige innskuddet ikke øker eller reduseres, vil det ha en TIR som tilsvarer den spesifiserte renten.

[TOC]

Evaluering

Motta en viss avkastning fra investering på et gitt tidspunkt er verdt å motta samme avkastning på et senere tidspunkt. Derfor ville sistnevnte produsere en lavere IRR enn den første, hvis alle andre faktorer er like.

En investering som har samme totale avkastning som en tidligere investering, men som forsinker avkastningen i en eller flere perioder, vil ha en lavere IRR.

Selv om den virkelige avkastningsraten som ender opp med å generere et spesifikt prosjekt ofte vil være forskjellig fra den interne estimerte avkastningsraten, vil et prosjekt med et beløp av større IRR vesentlig ha en mye større mulighet til å ha en sterk vekst enn andre alternativer tilgjengelig.

Hva er den interne returfrekvensen for?

Du kan tenke på den interne avkastningsraten som den forventede vekstraten som et prosjekt vil generere.

Lønnsomheten til en investering

Selskaper bruker IRR i kapitalbudsjettet for å sammenligne lønnsomheten til kapitalprosjekter når det gjelder ytelsesgraden.

For eksempel vil et selskap sammenligne en investering i et nytt anlegg kontra en forlengelse av et eksisterende anlegg basert på IRR i hvert prosjekt. For å maksimere avkastningen, jo høyere IRR i et prosjekt, jo mer ønskelig vil det være å gjennomføre prosjektet.

For å maksimere avkastningen, vil prosjektet med den høyeste IRR bli ansett som det beste, og vil bli utført først.

Maksimer netto nåverdi

IRR er en indikator på lønnsomheten, effektiviteten eller ytelsen til en investering. Dette står i kontrast til netto nåverdi. Dette er en indikator på nettoverdien eller den samlede størrelsesorden når du gjør en investering.

Kan tjene deg: TableanalyseBruk av IRR -metoden for å maksimere verdien av selskapet, vil alle investeringer bli akseptert hvis dets lønnsomhet, målt med den interne avkastningen, er større enn den akseptable minimumsavkastningen.

Den aktuelle minimumsrenten for å maksimere merverdien for selskapet er kapitalkostnadene. Det vil si at den interne avkastningsraten for et nytt prosjekt må være større enn kostnadene for selskapets kapital.

Dette er fordi bare en investering med en intern avkastningsrate som overstiger kapitalkostnaden har en positiv nåverdi.

Imidlertid kan investeringsvalg være underlagt budsjettbegrensninger. Det kan også være gjensidig utelukkende konkurrenter, eller muligheten til å administrere flere prosjekter kan være praktisk begrenset.

I eksempelet til selskapet som sammenligner en investering i et nytt anlegg med utvidelse av et eksisterende anlegg, kan det være grunner til at selskapet ikke ville delta i begge prosjektene.

Fast leie

IRR brukes også til å beregne ytelse ved modenhet og ytelse ved amortisering.

Passiv

Den interne avkastningsraten og netto nåverdi kan brukes på både forpliktelser og investeringer. For et ansvar er en lavere intern rate å foretrekke fremfor en høyere.

Kapitalforvaltning

Selskaper bruker den interne avkastningsraten for å evaluere aksjer utslipp og delingsprogrammer.

Fordelen med en gjenkjøp av aksjer skjer hvis kapitalavkastningen til aksjonærene har en intern avkastningsrate enn kandidatkapitalinvesteringsprosjektene eller anskaffelsesprosjektene til nåværende markedspriser.

Finansiering av nye prosjekter ved å skaffe ny gjeld kan også innebære å måle kostnadene for den nye gjelden når det gjelder ytelse inntil dens utløp (intern avkastningsrate).

Privat kapital

IRR brukes også til privat kapital, fra perspektivet til begrensede partnere. Det brukes som en indikator på den generelle partneren som investeringsadministrator.

Dette er fordi den generelle partneren er den som kontrollerer kontantstrømmene, inkludert reduksjonen av den engasjerte kapitalen til de begrensede partnerne.

Hvordan beregnes det?

Gitt en samling par (tid, kontantstrøm) involvert i et prosjekt, er den interne returfrekvensen avledet fra netto nåverdi som en returratefunksjon. Den interne avkastningssatsen vil være en avkastningshastighet som denne funksjonen er null.

Kan tjene deg: forretningsproduktivitetGi. Trekket er gitt av R, i henhold til formelen:

Formelhensyn

C0 -verdien, som er mindre enn eller lik 0, tilsvarer den første investeringen i begynnelsen av prosjektet.

Perioden N forekommer generelt i år. Imidlertid kan beregningen gjøres enklere hvis R beregnes ved å bruke perioden der flertallet av problemet er definert. For eksempel brukes måneder hvis de fleste kontantstrømmer produseres med månedlige intervaller.

Du kan bruke hvilken som helst fast tid i stedet for nåtiden (for eksempel slutten på et livrenteintervall); Verdien som er oppnådd er null hvis og bare hvis VPN er null.

I tilfelle kontantstrømmene er tilfeldige variabler, som i tilfelle av en livsinntekt, plasseres de forventede verdiene i forrige formel.

Måter å beregne TIR på

Ofte kan verdien av R som tilfredsstiller den forrige ligningen ikke finnes analytisk. I dette tilfellet bør numeriske eller grafiske metoder brukes.

IRR i praksis beregnes ved prøving og feiling. Dette er fordi det ikke er noen analytisk måte å beregne når netto nåverdi vil være lik null. Beregningen av den interne returhastigheten kan gjøres på tre måter:

- Bruke TIR -funksjonen i Excel eller andre regnearkprogrammer

- Bruk en økonomisk kalkulator

- Ved hjelp av en iterativ prosess, der analytikeren prøver forskjellige diskonteringsrenter til VPN er lik null.

Tolkning

Den interne avkastningsregelen er en guide for å vurdere om vi må fortsette med et prosjekt eller en investering.

EIR -regelen fastslår at hvis den interne avkastningen på et prosjekt eller investering er større enn minimumsrate som kreves, generelt må kapitalkostnadene videreføres.

Tvert imot, hvis IRR i et prosjekt eller investering er mindre enn kapitalkostnadene, kan det å avvise det være det beste handlingsforløpet.

Hvordan tolke det

Teoretisk sett er hvert prosjekt med en intern avkastningsrate til kapitalkostnaden gunstig. Derfor er det av interesse for selskapet å markedsføre slike prosjekter.

Når du planlegger investeringsprosjekter, vil selskaper etablere en intern mulighetsrate (TIO) for å bestemme den minste akseptable ytelsesprosenten som investeringen må få i henvisning til å ta den i betraktning.

Kan tjene deg: endelig inventarEthvert prosjekt som har en topp -til -tir -tir, vil sannsynligvis bli ansett som lønnsomt. Bedrifter vil imidlertid ikke nødvendigvis søke et prosjekt bare basert på dette.

Snarere er det mulig at prosjekter med størst forskjell mellom IRR og onkelen blir fulgt. Dette vil helt sikkert være de med størst lønnsomhet.

IRR kan også sammenlignes med overveiende lønnsomhetssatser i aksjemarkedet.

I tilfelle et selskap ikke kan finne prosjekter med større enn avkastningen som kan fås i finansmarkedene, kan du ganske enkelt foretrekke å investere i disse markedene deres beholdte fortjeneste.

Selv om IRR for mange er en attraktiv indikator, må den alltid brukes i forbindelse med netto nåverdi for å oppnå et bedre bilde av verdien som representerer et sannsynlig prosjekt som et selskap kan starte.

Eksempler

Eksempel 1

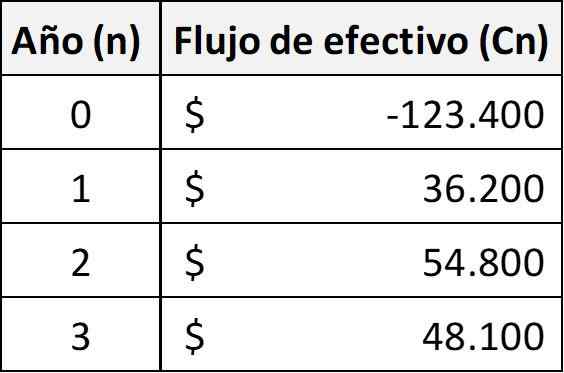

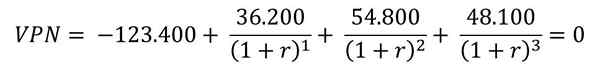

Være en investering som er definert av følgende sekvens av kontantstrømmer. Da blir tirr r gitt av:

I dette tilfellet er svaret 5,96%, siden for at ligningen skal oppfylles, er beregningen av r: r = 0,0596.

Eksempel 2

Anta at du vil åpne et pizzeria. Alle kostnader og fortjeneste beregnes for de neste to årene, og deretter blir VPN -beregningen for virksomheten gjort til flere interne muligheter. Til 6%oppnås en netto nåverdi på $ 2.000.

Imidlertid må netto nåverdi være null, slik at en høyere intern mulighet er bevist, antar at 8% renter.

Ved 8%gir beregningen av VPN et nettotap på $ 1.600. Nå er det negativt. Deretter testes en intern mulighet mellom de to, si med 7% rente. Med 7% en netto nåverdi på $ 15 oppnås.

Det er nær nok til null, så det kan anslås at den interne avkastningsraten bare er litt høyere enn 7%.

Referanser

- Adam Hayes (2019). Internt avkastning (IR) definisjon. Hentet fra: Investopedia.com.

- Wikipedia, The Free Encyclopedia (2019). Internt avkastning. Hentet fra: i.Wikipedia.org.

- CFI (2019). Intern avkastning (IRR). Hentet fra: CorporateFinanceInstitute.com.

- Wall Street Mojo (2019). Intern avkastning (IRR). Hentet fra: Wallstreetmojo.com.

- Invester svar (2019). Intern avkastning (IRR). Hentet fra: InvestingAnswers.com.

- The Balance (2019). Hvordan beregne din interne avkastningsrate. Tatt fra: TheBalance.com.

- « Minestrone Diet Hvordan redusere kaloriinntaket

- Sosiale eksklusjonsegenskaper, årsaker, konsekvenser »